Процентная маржа банка

Соотношение доходов и расходов банка характеризует процентная маржа — важный показатель деятельности банка. Она определяется как разница между процентными доходами и расходами коммерческого банка, т.е. между процентами полученными и уплаченными.

Важность этого показателя определяется тем, что маржа характеризует доходность ссудных операций и одновременно показывает возможности банка покрывать за счет маржи свои издержки.

Маржа может характеризоваться как абсолютными величинами в рублях, так и относительными показателями в процентах. Абсолютная величина маржи определяется как разница между общей величиной процентного дохода и расхода банка, а также между процентными доходами и соответствующими расходами по отдельным видам активных операций.

Изменение абсолютной величины процентной маржи определяется рядом факторов: объемом кредитных вложений и других активных операций, приносящих процентный доход; разницей между процентными ставками по активным и пассивным операциям (спрэд); структурой привлеченных ресурсов; соотношение между собственным капиталом и привлеченными ресурсами; долей активных операций, приносящих процентный доход; темпами инфляции и др.

Коэффициенты процентной маржи

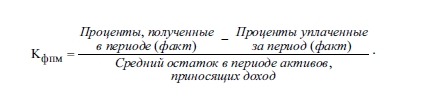

Коэффициенты процентной маржи могут показывать ее фактический и достаточный уровень у данного банка. Коэффициент фактической процентной маржи (Кфпм) характеризует относительную фактическую величину процентного источника прибыли банка. Он рассчитывается следующим образом:

Активы, приносящие доход, — все виды кредитов юридическим и физическим лицам, банкам, вложение средств в ценные бумаги, в факторинговые и лизинговые операции, в другие предприятия. В ряде случаев для расчета этого коэффициента используют средний остаток актива, определяемый на основе итога актива баланса банка, очищенного от регулирующих статей (Инструкция № 1 ЦБ РФ).

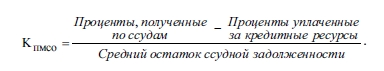

Процентная маржа по ссудным операциям (Кпмсо) рассчитывается по формуле:

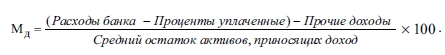

Коэффициент достаточной процентной маржи характеризует минимально необходимый для конкретного банка уровень маржи и определяется по формуле:

В состав прочих доходов при расчете достаточной процентной маржи включаются следующие виды доходов от оплаты услуг некредитного характера: плата за инкассацию, за расчетно-кассовое обслуживание, информационные и консультационные услуги банка, за прочие услуги, проценты и комиссия, дополученные за прошлые периоды, полученные штрафы, пени, неустойки.

Все показатели маржи рассчитываются как на основе фактических данных за прошедший период, так и на прогнозируемый период.

Самое читаемое

- Активные и пассивные операции коммерческих банков

- Доходы коммерческого банка

- Организационная структура коммерческого банка

- Активы коммерческого банка

- Классификация и виды коммерческих банков

- Доходы, расходы и прибыль коммерческого банка

- Рентабельность коммерческого банка

- Расчеты с использованием банковских карт

- Организационная структура Банка России

- Расходы коммерческого банка