Расчеты с использованием банковских карт

Одним из таких способов являются расчеты с использованием банковских карт. Их применение в расчетах позволяет не только автоматизировать расчетные операции, их учет, но и привлечь на банковские счета дополнительные ресурсы, обеспечить новые доходы для банка и гарантировать клиентам высокий уровень безопасности в расчетах. Эти факторы обусловили широкое применение банковских карт в последнее десятилетие.

Банковская карта — это средство для составления расчетных и иных документов, подлежащих оплате за счет клиента. С ее помощью можно оплатить покупку в торговой сети и снять наличные деньги со счета. Банковские карты также могут быть использованы при выплате стипендий и заработной платы, пенсионных проектов, для реализации программ целевой социальной поддержки, и т.д. Часто карта предусматривает возможность предоставления ее держателю дополнительных услуг: скидок при покупке товаров и услуг, страхования его жизни и имущества, получения краткосрочного кредита банка при недостаточности средств на счете и т.д.

Банковская карта имеет ценность и реализует все свои достоинства не как кусок пластика, а как инструмент, существующий в рамках платежной системы. Причем, чем более развитой является система, тем большее значение приобретает карта.

Участники расчетов банковскими картами

Участниками платежной системы являются:

• организация — эмитент карточек;

• держатели карточек;

• торговые организации, обслуживающие карты, т.е. принимающие по ним платежи или предоставляющие другие услуги;

• кредитная организация — эквайер;

• процессинговый центр;

• расчетный агент.

Рассмотрим функции каждого участника совершения операций с использованием пластиковых карт.

Эмитенты банковских карт

Эмитент банковских карт осуществляет их выпуск, открытие карточных счетов и расчетно-кассовое обслуживание клиентов при совершении операций с использованием банковских карт. Наименование и логотип эмитента обязательно должны присутствовать на банковской карте.

В качестве эмитента карт для физических и юридических лиц может выступать кредитная организация-резидент, имеющая лицензию на проведение операций по счетам указанных лиц и в соответствующей валюте. Выпуск кредитной организацией собственных карт должен осуществляться на основе регистрационного свидетельства на осуществление эмиссии предоплаченного финансового продукта, выдаваемого Банком России. Одновременно кредитная организация на территории Российской Федерации может выступать распространителем карт других эмитентов. Для этого необходимо специальное разрешение ЦБ РФ.

Эмитенты могут предоставлять своим клиентам — юридическим и физическим лицам два типа карт:

• расчетные;

• кредитные.

Держатель расчетной карты имеет возможность использовать средства, находящиеся на счете, в пределах расходного лимита, устанавливаемого эмитентом.

Расходный лимит — предельная сумма денежных средств, доступная держателю банковской карты в течение определенного периода для совершения операций с использованием пластиковых карт. Держатель кредитной карты в соответствии с договором может осуществлять операции в размере кредитной линии, предоставленной эмитентом, и в пределах расходного лимита.

На основе заключенных договоров эмитент выдает банковские карты своим клиентам — юридическим и физическим лицам. К одному счету клиента в данном банке могут быть привязаны несколько карт. Каждая карта должна содержать наименование и логотип эмитента, позволяющие его идентифицировать. Кроме того, карте присваивается персональный идентификационный номер (РIN-код). Он используется для защиты от несанкционированного доступа к карточному счету и известен только держателю карты.

Достоинством применения банковских карт (для осуществления расчетов и получения наличных денег) являются возможность отражения операций с использованием нескольких однотипных банковских карт по одному счету и разрешение проведения автоматического обмена (конвертации) валют. Так, для осуществления платежей в торговой сети и получения наличных денег в валюте РФ допускается списание средств со счетов, открытых в иностранной валюте, и наоборот. При этом все расчеты в иностранной валюте осуществляются с соблюдением действующего валютного законодательства.

Организации, обслуживающие банковские карты

В качестве организаций, обслуживающих карты, как правило, выступают предприятия торговли или сферы услуг, которые на основе договора, заключенного с эквайером, берут на себя обязательства по приему документов, составленных с использованием карт, в качестве оплаты за свою продукцию. Одна организация может принимать карты разных эмитентов.

Торговые точки, обслуживающие банковские карты, должны быть оборудованы терминалами — специальными электронными устройствами, с помощью которых осуществляются авторизация банковских карт и составление соответствующих документов. Авторизация предоставляется эмитентом карты и означает его согласие (разрешение) на совершение операции с данной картой.

Банк-эквайер

Банк-эквайер — это кредитная организация, которая осуществляет расчеты с предприятиями торговли и сферы услуг по операциям, совершаемым с помощью банковских карт, а также проводит выдачу наличных денег держателям карт, эмитированных другими кредитными организациями.

Операции приема и выдачи наличных денег держателям банковских карт могут совершаться через банкоматы и пункты выдачи наличных денег, которые открываются эквайерами (или эмитентами карт). Банкомат — электронный программно-технический комплекс, предназначенный для выдачи и приема наличных денег и предоставления информации о состоянии счета клиента, а также для осуществления безналичных платежей.

Процессинговые центры

Процессинговый центр — компания, обеспечивающая информационное и технологическое взаимодействие между участниками платежной системы. Он располагает информацией о состоянии карточных счетов участников системы и соответственно осуществляет авторизацию всех операций по банковским картам. В функции процессингового центра также включают сбор, обработку и рассылку участникам системы данных по операциям с банковскими картами. Процессинговый центр может принадлежать банку-эмитенту или выступать самостоятельной организацией.

Расчетные агенты

Расчетный агент — кредитная организация, осуществляющая взаиморасчеты между банками — членами платежной системы на основе данных, полученных из процессингового центра. Для этого между банками устанавливаются корреспондентские отношения. Таким образом, расчетный банк зачисляет средства на корреспондентские счета банков-эквайеров и списывает средства со счетов банков — эмитентов карт. Значение расчетного банка повышается по мере того, как растет количество участников платежной системы, усложняются взаимозачеты между ними. Для того чтобы гарантировать осуществления платежей по банковским картам, их эмитенты размещают в расчетном банке страховые суммы в обеспечение оплаты операций, производимых по картам.

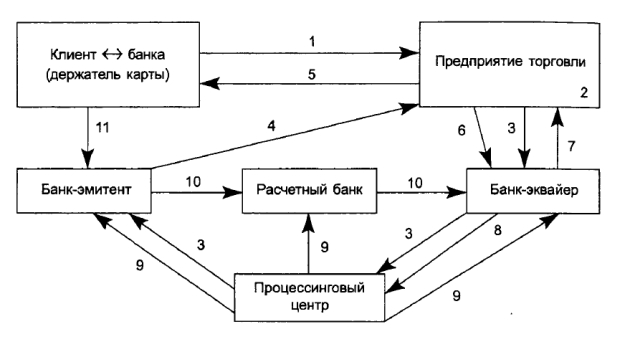

Схема расчетов банковскими картами

Покупка товара в торговой сети с использованием банковской карты осуществляется следующим образом.

1 — держатель банковской карты предоставляет ее кассиру для помещения в электронный терминал и набирает свой РIN-код;

2 — терминал считывает данные с карты, кассир набирает с клавиатуры сумму, оплачиваемую держателем;

3 — терминал осуществляет авторизацию карты, посылая запрос через эквайера в процессинговый центр и к эмитенту;

4 — банк-эмитент подтверждает проведение сделки;

5 — терминал списывает сумму покупки с банковской карты и оформляет слип (он подписывается держателем карты). Одновременно держатель карты получает купленный товар, экземпляг^слипа и ему возвращается карта;

6 — в конце каждого рабочего дня торговое предприятие передает слипы, оформленные за день, в обслуживающий его банк. Они документарно подтверждают проведенные операции;

7 — банк-эквайер проверяет все слипы и перечисляет их общую сумму на расчетный счет торгового предприятия;

8 — эквайер передает в процессинговый центр информацию о сделках с использованием банковских карт, эмитентом которых он не является;

9 — процессинговый центр обрабатывает предоставленную информацию и доводит ее до сведения участников для проведения ими взаиморасчетов;

10 — расчетный банк производит погашение взаимных обязательств банков- участников, списывая соответствующую сумму с ведущегося у него корсчета банка-эмитента и зачисляя ее на корсчет банка-эквайера;

11 — эмитент списывает сумму покупки с учетом комиссионных со счета своего клиента.

Аналогичным образом осуществляется использование карты и проведение расчетов при получении наличных денег в банкомате.

Как видно из схемы, операции с использованием банковских карт предусматривают обязательное составление документов на бумажном носителе (или электронном носителе). Слип (квитанция электронного терминала), составленная на предприятии торговли, должен содержать следующие обязательные реквизиты:

• идентификатор предприятия;

• дату совершения операции;

• сумму операции;

• валюту операции;

• код, подтверждающий авторизацию операции эмитентом;

• реквизиты банковской карты, допустимые правилами безопасности;

• подпись держателя карты.

Для слипа, составленного в пункте выдачи наличных денег, помимо перечисленных, дополнительным реквизитом может быть сумма комиссионных эквайера за проведение операции. В случае использования карты для получения наличных денег в банкомате оформляется квитанция со следующими реквизитами:

• идентификатор банкомата;

• дата совершения операции;

• сумма операции;

• валюта операции;

• код, подтверждающий авторизацию операции эмитентом;

• реквизиты банковской карты и счета, допустимые правилами безопасности. Расчеты с помощью банковских карт имеют несомненные преимущества для клиента банка.

Привлекательность банковских карт определяется удобством их использования, значительным уровнем защищенности средств, хранящихся на карточном счете в банке (особенно смарт-карты), возможностью проверить каждую операцию, обратившись в банк, а также другими достоинствами: возможность получения скидок, кредита банка и т.д.

Для банков привлекательность карточного бизнеса связана с привлечением ресурсов, сокращением объема наличных денег и, главное, с получением дополнительных доходов.

Самое читаемое

- Активные и пассивные операции коммерческих банков

- Доходы коммерческого банка

- Организационная структура коммерческого банка

- Активы коммерческого банка

- Классификация и виды коммерческих банков

- Доходы, расходы и прибыль коммерческого банка

- Рентабельность коммерческого банка

- Расчеты с использованием банковских карт

- Организационная структура Банка России

- Расходы коммерческого банка