Система межбанковских расчетов в коммерческих банках

Межбанковские расчёты — это система платежей между банками, основанная на прямых переводах денежных средств и регулярных взаимозачётах их финансовых требований и обязательств.

Система межбанковских расчётов позволяет осуществлять кредитным организациям:

- зачисление и списание денежных средств по счетам клиентов, когда счета их контрагентов находятся в других банках;

- размещение временно свободных денежных средств в форме межбанковских кредитов и депозитов;

- получение централизованных кредитов в порядке рефинансирования;

- покупку-продажу иностранной валюты на национальном и международном финансовых рынках;

- покупку-продажу ценных бумаг и обращаемых на рынке долговых обязательств как государственных, так и принадлежащих частным компаниям;

- предоставление международных консорциальных кредитов;

- предоставление межгосударственных займов.

Для проведения платежей, расчётно-кассового обслуживания клиентов и других операций банки устанавливают между собой корреспондентские отношения — это договорные отношения между двумя или несколькими кредитными учреждениями об осуществлении платежей и расчётов одним из них по поручению и за счёт другого, а также о предоставлении кредитов, оказании инвестиционных и иных услуг.

Эти отношения могут устанавливаться между следующими учреждениями:

- различными типами кредитных организаций одной или более стран;

- коммерческими банками и центральным банком данной страны или других стран;

- между центральными банками суверенных государств.

Такие отношения могут быть установлены также между коммерческими банками и специальными кредитными организациями типа клиринговых (расчётных) палат. Внутри Российской Федерации межбанковские расчёты осуществляются через три системы:

- систему корреспондентских счетов, открываемых в структурных подразделениях Центрального банка (расчётно-кассовых центрах — РКЦ);

- систему прямых расчётов между коммерческими банками;

- систему клиринговых центров.

Межбанковские расчёты осуществляются через корреспондентские счета, которые банки открывают друг у друга. Существует два типа корреспондентских счетов «лоро» и «ностро». Корреспондентский счёт «лоро» — пассивный счёт, который открывается банком-корреспондентом в своём балансе другому банку (респонденту). Счёт «ностро» — активный счёт, на котором отражаются средства банка корреспондента в другом банке.

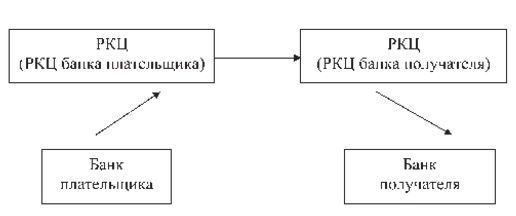

Расчёты через расчётно-кассовые центры Центрального банка

Корреспондентские счета открываются в РКЦ ЦБ по месту нахождения банка на основании заявления с приложением карточки образцов подписей руководителя и главного бухгалтера банка и оттиска печати, заверенной нотариально. Филиалы банков имеют корреспондентские счета типа субсчетов.

Корреспондентский счёт имеет режим счёта до востребования. На счёте хранятся собственные средства банков: уставный, резервный и другие фонды, а также денежные средства его клиентов.

Корреспондентские отношения между коммерческими банками и РКЦ оформляются договорами. С коммерческих банков взимается плата за расчётное обслуживание расчётно-кассовыми центрами и не выплачиваются проценты за остатки средств на корреспондентских счетах в РКЦ.

Расчёты клиентов банков с предприятиями, организациями, акционерными обществами, учреждениями, имеющими счета в других банках, с бюджетом и внебюджетными фондами производятся через корреспондентские счета, открытые в РКЦ.

Расчёты между клиентами одного банка (т.е. внутрибанковские расчёты) проводятся путём списания или зачисления средств на соответствующие счета клиентов, минуя корреспондентский счёт банка.

Межбанковские расчёты через расчётную сеть Банка России осуществляются в настоящее время в основном электронным способом без сопровождения обмена платёжными документами на бумажных носителях. Тарифная политика ЦБ РФ стимулирует развитие электронных расчётов. Самые низкие тарифы установлены по электронным платежам, самые высокие — по платежам на бумажной основе.

Обработка платежей расчётно-кассовых центров осуществляется через межрегиональные центры автоматизации при ЦБ РФ путём передачи электронных документов т.н. «рейсами». Рейс — это комплекс операций по приёму и обработке, поступивших в систему платежей, который проводится несколько раз в день в соответствии с определённым графиком.

В московском регионе осуществление межбанковских расчётов проводится четырьмя рейсами, в результате которых осуществляется перевод средств по счетам участников расчётов. По результатам обработки каждого рейса межрегиональные центры автоматизации формируют для каждого участника реестр проведённых платежей, который содержит следующие данные: входящий остаток по счёту на начало рейса, платежи, зачисленные на счёт, платежи, списанные со счёта, исходящий остаток. Во всех рейсах платежи проводятся в пределах остатка по корреспондентскому счёту банка с учётом поступлений на этот корсчёт платежей текущего дня. В последнем рейсе ЦБ РФ в пределах установленных лимитов может предоставить банку однодневный кредит «овернайт». Все платежи в электронной расчётной системе ЦБ РФ проводятся немедленно после их поступления, т.е. являются безотзывными и окончательными.

Внутри расчётной системы ЦБ РФ платежи подразделяются на внутрирегиональные, межрегиональные, платежи с применением авизо.

Платежи с применением авизо используются для расчётов с теми регионами, которые ещё не стали участниками системы электронных расчётов.

Каждая кредитная организация и каждый РКЦ имеют банковский идентификационный код (БИК). В платёжных документах указывается БИК каждого участника расчётов и соответствующий номер корреспондентского счёта. Расчёты между кредитными организациями отражаются на их корсчетах в соответствующих РКЦ. Расчёты между РКЦ осуществляются через БИК. На этих счетах отражаются по перечислению платежей на корсчета банков-получателей средств, обслуживаемых в других РКЦ.

Средством расчётов между РКЦ является сводное авизо по БИКу. Авизо составляются и отправляются РКЦ в адрес другого РКЦ для завершения операции. В тексте авизо указываются номера участников расчётов и корреспондентских счетов коммерческих банков.

Авизо пересылаются посредством спецсвязи или по телеграфу. Использование электронной системы платежей значительно ускоряет межбанковские расчёты. Важной задачей ЦБ РФ в части совершенствования платёжной системы является переход на функционирование системы расчётов в режиме реального времени.

Клиринговые расчёты

В системе межбанковских расчётов функционируют клиринговые расчёты, проводимые между коммерческими банками, расположенными в одном городе или регионе. Клиринг — это система регулярных безналичных расчётов, основанная на зачёте взаимных требований и обязательств юридических и физических лиц за товары (услуги), ценные бумаги.

Клиринговые расчёты осуществляются через специализированные небанковские кредитные организации, выполняющие расчётные операции: клиринговые центры и расчётные палаты. Участниками расчётов могут быть только банки-участники данной клиринговой организации.

Клиринговые расчёты осуществляются по двум моделям:

• без предварительного депонирования средств участников расчётов в клиринговой организации;

• с предварительным депонированием средств.

Клиринг по первой модели предусматривает открытие счёта каждому участнику. Этот счёт называется транзитным счётом — позицией, записи по которому не отражают движения средств и имеют счётный характер. После окончания приёма документов рассчитывается сальдо каждого из банков участников взаимозачётов. После этого составляется сальдово-оборотная ведомость, которая передаётся в региональный РКЦ. Центральный банк списывает дебетовые сальдо с корсчетов банков-участников и зачисляет их на корсчёт клирингового учреждения. Со своего корсчёта клиринговое учреждение направляет платежи банкам-участникам, имеющим в результате зачёта кредитовое сальдо.

По второй модели предусматривается предварительное депонирование денежных средств банков-участников на своих счетах в клиринговом учреждении. Взаимозачёт требований и обязательств в этом случае осуществляется методом проведения клирингового «сеанса» в течение операционного дня. В конце операционного дня дебетовые и кредитовые сальдо распределяются по корсчетам участников клиринга.

Прямые межбанковские расчёты

Большая часть платёжного оборота между банками осуществляется через расчётную систему Центрального банка. Но коммерческие банки могут открывать корреспондентские счета друг у друга и осуществлять расчёты между собой напрямую.

Для открытия корреспондентских счётов «лоро» и «ностро» банки-корреспонденты представляют друг другу нотариально заверенные копии устава и банковской лицензии, карточки с образцами подписей руководителя и главного бухгалтера банка, оттиском печати, баланс и расчёт экономических нормативов на последнюю отчётную дату, заявление и договор об открытии счёта, список филиалов, отделений с указанием их реквизитов.

Каждая из сторон корреспондентских отношений самостоятельно осуществляет учёт операций, проводимых по корреспондентскому счёту на основании имеющихся у неё данных. Ежемесячно банки выверяют остатки по корреспондентским счетам. При этом ответственность за выверку остатков по счетам возлагается на банк, имеющий счёт «ностро».

Банки-корреспонденты высылают банку выписки о всех поступлениях и платежах по этим счетам за определённый период времени. Расчёты напрямую между корсчетами банков применяются в международных расчётах российских банков в иностранной валюте с зарубежными банками. <>

В качестве технической базы в этом случае используется сеть S.W.I.F.T.

В настоящее время для осуществления расчётов между банком и его клиентом всё шире используется система электронной связи «Клиент-банк», по которой через установленный у клиента модем передаются в электронном виде заполненные платёжные документы. Расчёты таким способом получили название «системы электронных расчётов» (СЭР). С помощью СЭР бухгалтерия клиента может в течение всего дня направлять платежи со своего расчётного счёта и получать выписки по счёту в текущем режиме и быть в курсе о состоянии счёта в любой момент, быстро отслеживать прибывающие платежи.

Для обеспечения безопасности и конфиденциальности систем электронных расчётов используются специальные процедуры, включающие в себя:

- подписание документов, осуществляемое особым кодом, который формируется на основе содержимого документа и секретного ключа, известного только подписывающему лицу;

- защиту электронных документов от несанкционированной модификации и просмотра при возможном перехвате в каналах связи, которая осуществляется путём маскирования;

- обязательную проверку соответствия содержимого документа требованиям системы защиты от несанкционированного доступа;

- систему паролей для ограничения доступа позволяющую защитить электронные документы от несанкционированной модификации или уничтожения.

Самое читаемое

- Активные и пассивные операции коммерческих банков

- Доходы коммерческого банка

- Организационная структура коммерческого банка

- Активы коммерческого банка

- Классификация и виды коммерческих банков

- Доходы, расходы и прибыль коммерческого банка

- Рентабельность коммерческого банка

- Расчеты с использованием банковских карт

- Организационная структура Банка России

- Расходы коммерческого банка